Det er ikke mer enn et par uker siden Vår Energi ble børsnotert. Siden den gang har aksjen steget over 20 %. Vår analytiker er positiv til selskapet og mener aksjen er priset på Equinor-nivå, men hvilket av de to energiselskapene bør du egentlig investere i?

Olje- og gasselskapet Vår Energi ble nylig notert på Oslo Børs. Selskapet bygger på italienske ENIs (70 %) og HitecVisions (30 %) eierandeler i Norge. HitecVision er et Stavanger-basert private equity-selskap som i 2017 kjøpte mesteparten av ExxonMobils virksomhet i Norge.

Ved børsnoteringen ble 8,8 % av aksjene gjort tilgjengelige for investorer, en andel som kan økes til 12,7 %. På sikt regner jeg det imidlertid som sannsynlig at HitecVision og potensielt også ENI selger seg videre ned.

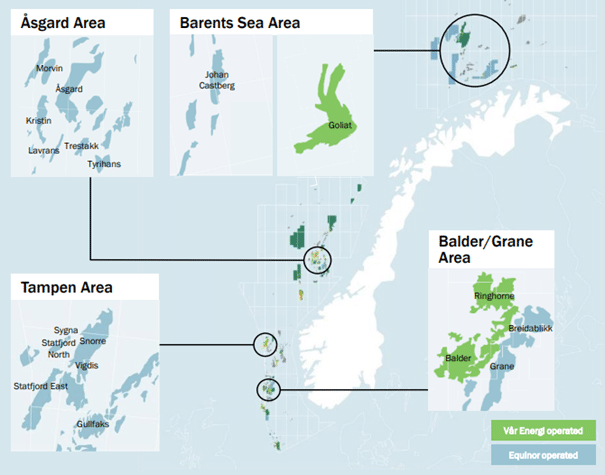

Vår Energi fokuserer kun på Norge, og har andeler over hele sokkelen:

| Vi anbefaler nettmegleren Markets.comKlikk her |

I forrige kvartal var 37 % av produksjonen målt i energiekvivalenter gass. Selskapets produksjon var 259 000 fat om dagen, noe som gjør det tredjestørst på norsk sokkel etter Equinor og Aker BP (hvis vi inkluderer Lundin). God produksjon og høye priser ga en kontantstrøm fra driften på pene 923 millioner dollar. Selskapet har en aksjonærvennlig utbyttepolitikk og betalte hele 950 millioner dollar i utbytte i 2021. For 2022 guides det om minimum 800 millioner dollar i utbytte, men det blir trolig en god del mer. Selskapet har en del gjeld, netto 4,9 mrd USD, men balansen er likevel solid.

(Over)ambisiøse vekstmål?

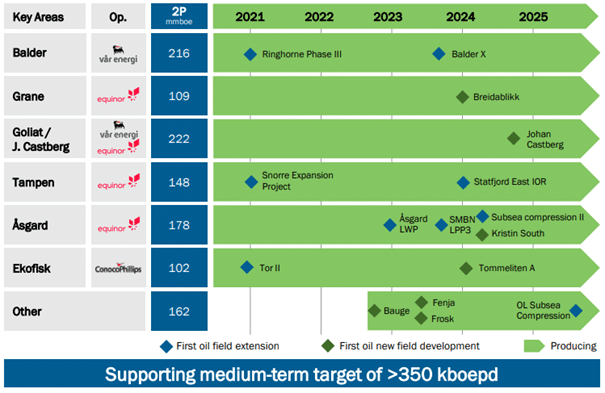

Vår Energi er et selskap i betydelig vekst, og det har en målsetning om 350 000 fat om dagen i 2025. Mye av veksten kan tilskrives oppstarten av Johan Castberg i 2024, men også Balder X og Breidablikk er viktige:

Johan Castberg-feltet i Barentshavet er en suksesshistorie på norsk sokkel. Vår Energi har 30 % andel i feltet og estimerte utvinnbare reserver er 450-650 millioner fat. Feltet ble påvist i 2011 og 2013, og etter det store oljeprisfallet i 2014-2015 ble partnerne Equinor (50 %), ENI (30 %) og Petoro (20 %) tvunget til å endre utbyggingsløsningen. Den nye løsningen ble et stort produksjons- og lagerskip (FPSO+) med subsea-løsninger, og investeringene ble halvert fra rundt 100 milliarder kroner til 49 milliarder kroner. Feltet ventes å komme i produksjon i 2024.

De nye feltene bidrar til solid vekst, selv om jeg tror selskapets målsetning på 350 000 fat om dagen er noe ambisiøs. Et positivt aspekt ved veksten er imidlertid at de nye feltene senker gjennomsnittlig produksjonskostnad betraktelig, og selskapets ambisjon om en produksjonskostnad på åtte dollar/fat virker realistisk. Til sammenligning lå produksjonskostnadene i forrige kvartal på 13,4 dollar/fat.

Gassmarkedet

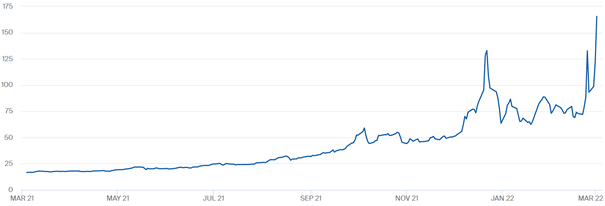

Vår Energi er en stor gassprodusent, og en kort oppdatering om gassmarkedet er derfor hensiktsmessig. Kontrakten for levering i april (TTF, Nederland) er nå rundt 165 euro/MWh, noe som tilsvarer ca. 290 dollar/fat oljeekvivalenter. Vi er altså langt over nivået fra tidligere i vinter:

| Long eller short? Handle tusenvis av CFD-produkter hos Markets.com Klikk her |

Hvis vi ser på 2023 kontrakten, så er prisene lavere og ligger på rundt 80 euro/MWh. Dette tilsvarer imidlertid fortsatt rundt 140 dollar/fat oljeekvivalenter, og vi er igjen langt over toppen fra tidligere i vinter:

Til sammenligning ligger prisen på olje med leveranse i 2023 noe under 90 dollar/fat. Gass prises altså langt høyere enn olje, og det ser ut til at det vil fortsette slik en god stund fremover.

Krigsimplikasjoner

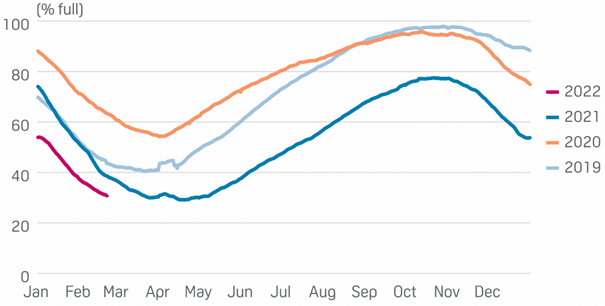

Dersom krigen i Ukraina blir langvarig, så tror jeg prisen på gass med langsiktig leveranse fortsatt har en del å gå på. Enn så lenge eksporterer Russland omtrent som før. Vi ser imidlertid flere tegn på at markedet strammer seg til. Tyskland har blant annet foreslått en lov som krever at gasslagrene skal være fulle ved begynnelsen av vinteren. Loven blir trolig implementert allerede i mai, og selv om intensjonen er god vil dette legge press på prisene på kort og mellomlang sikt.

Les mer om hvordan jeg tror krigen i Ukraina kan påvirke markedene fremover her.

Videre har Ukraina innført forbud mot eksport av gass. Forbudet omfatter enn så lenge ikke russisk transittgass, men vil påvirke tradere som har gass lagret i Ukraina. Ukrainas lagringskapasitet er rundt ¼ av EUs, og ukrainsk gass hadde følgelig vært kjærkommen i EUs svært stramme marked. EUs lagre er for øvrig rekordlave, så mange spør seg derfor om hvordan i all verden Tyskland klarer å gjennomføre dette:

I tillegg kan det bli operasjonelt krevende å eksportere russisk gass. Eksempelvis kan sabotasjer eller ødeleggelser fra krigshandlinger bli et problem. Det store spørsmålet er imidlertid om Vesten innfører sanksjoner som også innebærer energi, eventuelt om Russland skrur igjen gasskranene. I så fall er energikrisen komplett, vi har nemlig ingen måte å erstatte Russlands gass på.

| Bli en bedre trader med vårt nye e-kursKlikk her |

Vår Energi vs. Equinor

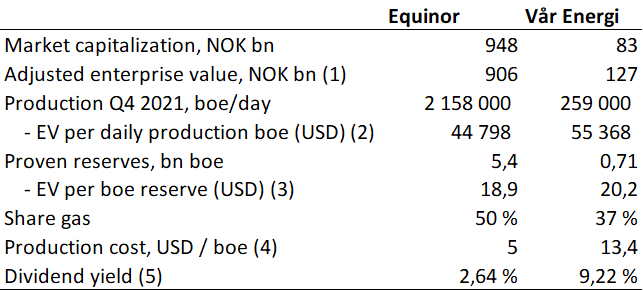

Vår Energi har altså en aksjonærvennlig utbyttepolitikk og produksjonen vokser betydelig. Men hvor dyr er egentlig aksjen? For å bli litt klokere har jeg sammenlignet den med Equinor:

Forklaringer

- (1) Equinor har en stor fornybardivisjon, og jeg justerer for dette ved å trekke fra 50 milliarder kroner (noe konservativt «back of the envelope»-estimat).

- (2) Forteller hvor mye investorer betaler for hvert fat produksjon oljeekvivalenter. Vår Energi har en del gjeld, og dette er årsaken til at jeg ser på «enterprise value» (markedsverdi + netto rentebærende gjeld) og ikke ren markedsverdi, som er mer intuitivt. Equinor ser rimeligere ut, men Vår Energi vokser mer, så jeg vil si aksjene er omtrent like dyre.

- (3) Viser hvor mye investorer «betaler» for reservene i Vår Energi og Equinor. Igjen bruker jeg «enterprise value» og ikke markedsverdi. Jeg ser kun på beviste reserver, men regnestykket blir omtrent det samme hvis man ser på sannsynlige reserver og ressurser. Aksjene er omtrent likt priset.

- (4) Equinor har vesentlig lavere produksjonskostnader. Dette skyldes blant annet at Equinor har en høyere andel gass (50 %) enn Vår Energi (37 %) og at Equinor har svært lave kostnader på det nye gigantfeltet Johan Sverdrup.

- (5) Det er størst oppside i utbyttet til Equinor. I forrige kvartal var Equinors utbytte 0,20 dollar ordinært + 0,20 dollar ekstraordinært. Jeg antar at dette vil gjenta seg i overskuelig fremtid, og i så fall kommer vi trolig opp mot 5 %. Det drar ikke akkurat skinnet av pølsa, men samtidig skal vi ikke glemme at Equinor investerer tungt i fornybar energi, og dette begrenser utbyttekapasiteten noe. Vår Energis utbytte blir noe inflatert av at selskapet tross alt har en del gjeld.

Hvilken aksje bør du kjøpe?

Vår Energi- og Equinor-aksjen ser omtrent like dyre ut hvis vi ser på både reserver og produksjonskapasitet, så til en viss grad blir dette preferanser. Dessuten, i dagens marked er begge aksjene etter min mening fornuftige investeringer.

De som foretrekker Vår Energi vil trolig fremheve:

- Høyt utbytte

- Kun norsk sokkel

- Vekst

Dette er relevante argumenter, skjønt jeg synes det siste bør veie tyngst.

| Long eller short? Handle tusenvis av CFD-produkter hos Markets.com Klikk her |

For min egen del foretrekker jeg Equinor, og de viktigste argumentene er:

- Høyere gassandel

- Lavere produksjonskostnad

- Mer stabil aksjonærstruktur

Av de tre momentene over, er en høyere andel gass viktigst. Vi er inne i en «perfect storm» hvor gass prises langt høyere enn olje. Dette vil trolig vare lenge og Equinor er ekstremt godt posisjonert.

Hvis du vil trade aksjer, råvarer eller andre instrumenter kan du handle tusenvis av produkter hos nettmegleren Markets.com. Du kan handle både Equinor, olje og naturgass som CFD-er. Husk at CFD-kontrakter handles med gearing som innebærer høyere risiko.