Olje er verdens mest omsatte råvare. Oljeprisen er volatil og drives av både trender og enkelthendelser som skaper muligheter for både tradere og investorer.

Av Tor Klaveness

Oljemarkedet er relativt komplekst, men det er spennende og det er godt med informasjon tilgjengelig. Denne artikkelen gir en introduksjon til fundamentale prisdrivere og de viktigste aktørene. I tillegg ser den litt på hvordan man kan komme i gang med å handle olje.

|

Etterspørsel

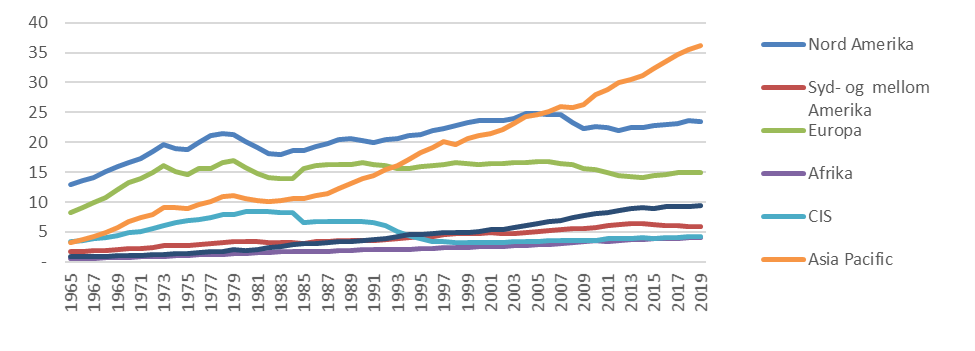

Den globale oljeproduksjonen var før utbruddet av Covid-19 rundt 100 millioner far per dag. Dette er rundt en dobling fra 1970, og mesteparten av økningen henger sammen med den kraftige økonomiske veksten i Asia:

Økonomisk aktivitet styrer også de kortsiktige endringene i etterspørsel etter olje, både i Asia og andre markeder.

Etterspørselen etter olje er lite elastisk. Det betyr at mindre endringer i tilbud bidrar til store endringer i prisen. Grunnen til dette er at vi på kort sikt har få alternativer til olje. Folk må fortsatt sette seg i bilen for å levere i barnehagen og komme seg til jobb. Smerteterskelen for å endre adferd er høy.

Tilbud

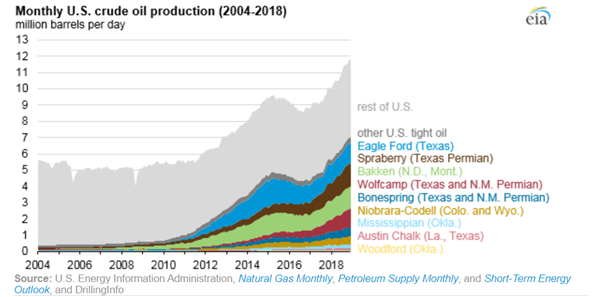

Den globale oljeproduksjonen har – i likhet med etterspørselen – omtrent doblet seg siden 1970. Det er verd å merke seg den kraftige veksten i Nord Amerika:

OPEC

Opec – Organization of the Petroleum Exporting Countries – er et kartell som består av 15 medlemsland. Det ble stiftet i 1960 og skulle fungere som en motvekt til de «7 søstre», dvs. Anglo-Iranian Oil Company (BP), Royal Dutch Shell, Standard Oil Company of California (Chevron), Gulf Oil (Chevron), Texaco (Chevron), Standard Oil Company of New Jersey (ExxonMobil) og Standard Oil Company of New York (ExxonMobil)

De «7 søstre» var i praksis også et kartell, og oppstod som følge av nasjonaliseringen av Irans oljeindustri. På slutten av 60-tallet kontrollerte selskapene, ifølge Wikipedia, rundt 85 % av verdens oljereserver. OPECs 5 opprinnelige medlemsland – Irak, Iran, Kuwait, Saudi-Arabia og Venezuela – sto på den annen side for 82 % av verdens oljeeksport.

I dag står OPEC kun for rundt 30 % av verdens oljeproduksjon, men organisasjonen har de siste årene likevel hatt en betydelig kontroll over oljemarkedet ettersom det i hovedsak er OPEC som har og har hatt ledig produksjonskapasitet.

På OPECs hjemmeside ser vi at målsetningen er å:

“coordinate and unify the petroleum policies of its Member Countries and ensure the stabilization of oil markets in order to secure an efficient, economic and regular supply of petroleum to consumers, a steady income to producers and a fair return on capital for those investing in the petroleum industry”.

I media begrunner OPEC ofte produksjonskutt med at landene ønsker å «stabilisere» det globale oljemarkedet. Likevel er det verd å merke seg at de «stabiliserende» tiltakene gjerne bidrar til høyere priser. Videre har OPEC, spesielt Saudi-Arabia, som regel betydelig ledig produksjonskapasitet, så agendaen er klar.

| Meld deg inn i vår Facebook-gruppe – Norske daytradere.Klikk her |

Saudi-Arabia er det mektigste landet i OPEC med rundt tre ganger så høy produksjon som nestemann på listen, Irak. Saudi-Arabia har også langt større ledig produksjonskapasitet enn de andre landene og er dermed det mektigste medlemslandet.

Ulike interesser

OPEC-medlemmene blir som regel enige om produksjonskutt. Det er imidlertid noe helt annet å gjennomføre kuttene, og det store flertallet av medlemslandene jukser – til Saudi-Arabias store frustrasjon. Det er flere grunner til at det er slik. For det første har OPEC i seg selv ingen formell makt – OPEC er et system som bygger på at aktørene stoler på hverandre. Men dette fungerer opplagt ikke. I tillegg er det krevende å fremskaffe oppdaterte produksjonstall. Som regel er kun flere måneder gamle produksjonstall tilgjengelige, og da blir det lettere for de som jukser å vri seg unna.

Generelt sett presses partene til samtaler og kutt når oljeprisen er lav. Når oljeprisen er høy blir det imidlertid fristende å jukse. Goldman Sachs studerte for noen år siden OPECs kutt i perioden 1982-2016, og kom frem til at OPEC kun gjennomførte 60 % av kuttene de hadde blitt enige om. Totalt var det 17 runder med kutt.

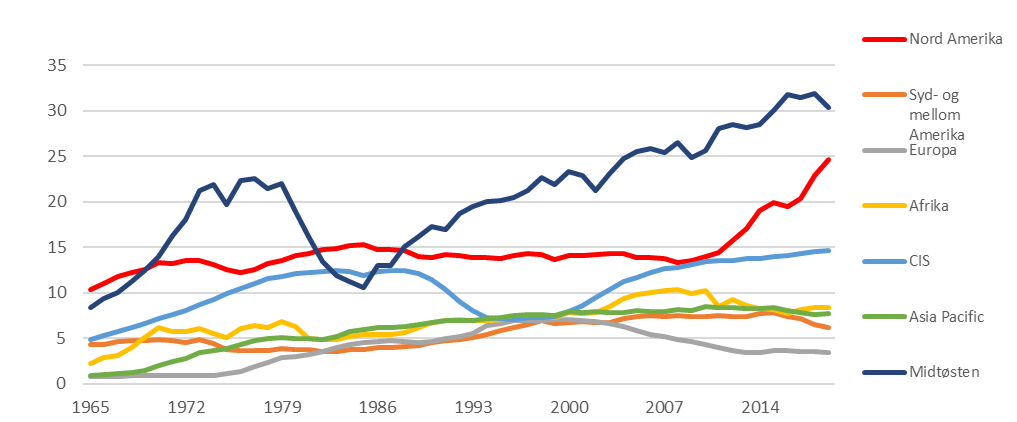

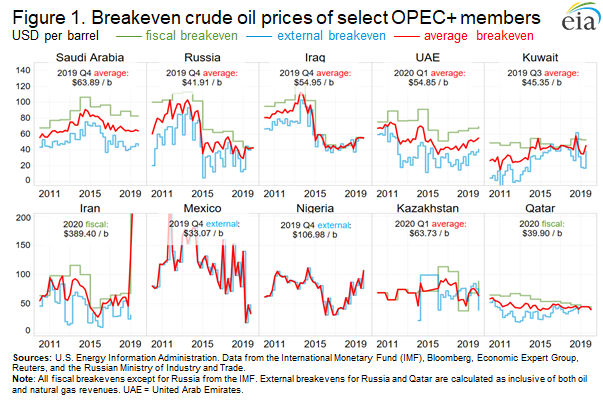

Det er stor forskjell på OPEC-landene. Fellesnevneren er at de alle er meget avhengige av oljeinntektene. Et godt nøkkeltall i denne sammenheng er hvor høy oljepris landene behøver for å balansere budsjettene sine:

Hvor høy pris et land trenger for å balansere sine budsjetter sier en god del om dets incentiver i oljemarkedet. Eksempelvis kan en høy «breakeven» pris gjøre et land mer tilbøyelig til å bryte avtalte produksjonskutt, spesielt hvis det har begrensede valutareserver og begrensede muligheter for å ta opp lån internasjonalt. Det er også lettere å få «tilgivelse» for å jukse hvis man er i en presset situasjon.

Det er verd å merke seg at Saudi-Arabia har en «breakeven» pris på nesten 64 dollar per fat. Det er langt over dagens oljepris, men landet har likevel lite å vinne på å jukse ettersom dette ville ødelegge kartellet helt.

USA og skiferolje

For 20 år siden så det mørkt ut for USAs olje- og gassindustri. De konvensjonelle olje- og gassbrønnene var i ferd med å tømmes, og letingen etter nye brønner bar ikke frukter. Dette bidro imidlertid også til høye olje- og gasspriser, og man begynte å lete etter alternative forekomster. Man hadde lenge vært kjent med de enorme mengdene hydrokarboner som var lagret i de dype skiferlagene, men enn så lenge hadde det ikke vært mulig å utvinne denne oljen og gassen.

|

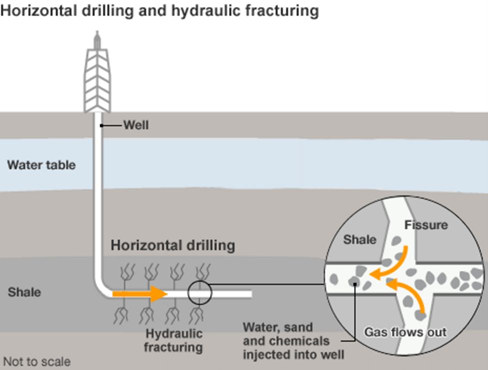

Løsningen viste seg å ligge i «hydraulic fracturing», eller «fracking» som det vanligvis kalles. Fremgangsmåten går ut på å bore horisontale brønner i de dype skiferlagene. Dermed dekkes store områder på en langt mer effektiv måte enn ved tradisjonelle vertikale brønner. Deretter sikres innsiden av brønnen med sement og stål for å unngå lekkasjer før det pumpes en blanding av primært vann, kjemikalier og sand ned i brønnen. Dette skjer under høyt trykk, og skiferlaget sprekker opp. Sanden setter seg i sprekkene og sikrer at sprekkene forblir åpne slik at oljen/gassen slipper ut:

En stor fordel med «fracking» er at det er begrenset geologisk risiko. Når man først har identifisert en skiferforekomst, så er det begrenset risiko tilknyttet de påfølgende brønnene. To andre fordeler er at det er gunstige rammebetingelser og liten politisk risiko i USA (og Canada). Men, det som kanskje appellerte mest til oljeselskapene var at de store vekstmulighetene – «her var det nok til alle».

«Fracking» på godt og vondt

«Fracking» har hatt mange positive ringvirkninger: USA har blitt selvforsynt med energi, det har skapt mange arbeidsplasser og det har skapt rimelig energi for forbrukere og industri. Sistnevnte har også bidratt til at USAs forbruk av kull har falt kraftig da gasskraftverk er i ferd med å utkonkurrere kullkraftverk.

Det er dessverre også betydelige ulemper med «fracking». Den største ulempen er at «fracking» ofte medfører miljøproblemer. NRK lagde nylig en tankevekkende dokumentar om Equinor som gir innsikt i viktige problemstillinger.

Et annet problem er at produksjonen fra oljeskiferbrønner faller fort, og det er høye kostnader tilknyttet produksjonen. Så lenge oljeprisen er høy er dette til å leve med. Men, når oljeprisen er lav er oljeskiferprodusentene svært utsatte – de blir swingprodusenter. Dette har gjort at investorer og energiselskaper har tapt store summer på investeringer i skiferolje. Equinor er en av de store taperne, og ifølge DN er tapene rundt 200 milliarder kroner. Selskapet er imidlertid langt fra alene, og ifølge Deloitte har industrien de siste 15 årene hatt en negativ fri kontantstrøm på 300 milliarder dollar.

«Fracking»-revolusjonen startet rundt 2005 og i 2010 tok det for alvor av:

OPEC+ og Russland

Fra 2011 til sommeren 2014 lå oljeprisen stabilt på 100-120 dollar per fat. Fra 2014 bidro imidlertid den stadig økende oljeproduksjonen i USA og skuffende vekst i Kina til et prisfall vi knapt hadde sett før.

OPECs opprinnelige reaksjon var å øke produksjonen for å knekke de amerikanske produsentene. Tankegangen var at de ville være «easy targets» grunnet høyde produksjonskostnader. Strategien var imidlertid feilslått – eventuelt var ikke Saudi-Arabia tålmodige nok – og årsakene var bl.a.:

- Produsentene viste seg å være overraskende fleksible og dyktige til å kutte kostnader.

- Mange amerikanske aktører hadde prissikret deler av produksjonen.

- Lovverket (Chapter 11) ga produsentene beskyttelse.

- Variasjon i kostnadsnivå gjorde at noen produsenter var konkurransedyktige.

- Store aktører som Chevron og ExxonMobil har dype lommer.

Sommeren 2016 møtte OPEC dermed Russland og 12 andre ikke-OPEC-land. OPEC gikk med på et kutt på 1,2 millioner fat/dag, hvorav Saudi-Arabia kuttet i underkant av 500 000 fat/dag. Russland gikk med på et kutt på 300 000 fat/dag, og de andre ikke-OPEC-landene gikk med på å kutte nesten like mye. Med dette ble OPEC+ født og oljeprisen tok seg opp.

Historien gjentok seg etter utbruddet av Covid-19. Innledningsvis så det ut som Saudi-Arabia ville bruke anledningen til å ødelegge den amerikanske oljeindustrien. Men, klok av skade eller etter press fra USA og andre markedsaktører, ble planene skrinlagt og OPEC+ ble enige om store kutt.

Russlands nye rolle i oljemarkedet er interessant. Landet har (jmf. grafen øverst) en «breakeven» oljepris på rundt 42 dollar per fat i sitt statsbudsjett. Dette gir landet selvtillit ovenfor Saudi-Arabia. Saudiene har derimot vesentlig lavere produksjonskostnader (3-5 dollar vs. 15-20 dollar per fat), større valutareserver, bedre tilgang til lån, landet er ikke utsatt for sanksjoner og det har større ledig produksjonskapasitet. Derfor mener mange det er Saudi-Arabia som sitter i førersetet i OPEC+.

Hvordan handle olje?

Tilgang til informasjon er selvsagt en forutsetning for å handle olje:

Oilprice.com er et glimrende nettsted som primært dekker oljemarkedet.

Det er også mange bra analyseselskaper som bl.a. Energy Aspects, Rystad Energy, Crystol Energy og Refinitiv. Alle er aktive i sosiale medier, flere har gratis nyhetsbrev og mange organiserer også gratis webcasts.

Hvis man vil gå i dybden og lese seg opp om fundamentale markedsforhold, så kan EIA, IEA samt flere oljeselskaper tilby mye.

Videre har Nordiske meglerhus dyktige oljeanalytikere som jevnlig uttaler seg i sosiale medier. Om man har mulighet for det, er selvfølgelig det beste å komme seg på mottakerlisten.

|

Hva skal man handle?

De to mest omsatte typene olje er WTI (West Texas Intermediate) med fysisk leveranse i Cushing, Oklahoma (USA) og Brent, som er nordsjøolje med mulighet for finansielt oppgjør. De to typene olje følger hverandre relativt tett, men WTI er i større grad utsatt for lokale faktorer som vær (spesielt orkaner), lokal lagerkapasitet, kapasitet i rørledninger og aktivitetsnivået hos skiferoljeprodusenter. Det faktum at WTI kun har fysisk leveranse kan også skape store prissvingninger i dagene før leveranse. Alt dette kan være krevende å sette seg inn i og følge med på.

Lokale forhold kan også spille inn på prisen av Brent, men i mindre grad. Derfor benyttes også primært Brent til å indeksere internasjonale energikontrakter (olje, gass etc.). Hvis man skal handle olje, og har begrenset med tid til å følge med på markedene vil jeg derfor anbefale Brent.

De fleste handelsplattformer, inkludert Markets.com, tilbyr handel i både WTI og Bent. Hvis vi ser på Markets.com så er spread-ene generelt gode, noe som gjør det rimelig å spekulere i oljeprisen hos nettmegleren. Det er mulig å handle både «spot» og futures, men futures er neste tilgjengelige kontrakt, så i praksis er dette det samme (futures kontrakter rulleres automatisk over, slik at man risiker ikke at posisjonen stenges automatisk).

Husk at du handler olje som CFD-kontrakter hos Markets. Du kan lese mer om CFD-er i denne artikkelen.