Prisen på hvete har steget over 50 % det siste året. Oppgangen skyldes i hovedsak ekstrem tørke i Nord-Amerika og Iran samt strengere eksportavgifter i Russland. Fortsatte stigninger vil kunne få kritiske følger.

Russernes økte eksportavgifter bidrar til lave priser til landets forbrukere og milliarder av dollar i statskassen. På litt sikt kan imidlertid konsekvensene bli katastrofale fordi investeringsnivået vil falle kraftig og vi risikerer å miste Russland som (stort) eksportland. Dette vil trolig bidra til enda høyere priser enn i dag, og eventuell hamstring fra fattige land kan eskalere prisene ytterligere.

De store prisstigningene i hvete har gjort råvaren til en populær og interessant investering. Det er imidlertid ikke nødvendig å rydde garasjen hvis du ønsker å spekulere i prisutviklingen. Hos nettmeglere som Markets.com kan du handle hvete basert på futures-kontrakter.

|

Hvete = politikk

Hvete er kanskje verdens viktigste «myke råvare». Det produseres riktignok langt mer mais og sukkerrør, men størstedelen av dette benyttes til andre formål som dyrefôr, etanolproduksjon, drikkevarer og sukker/søtningsmidler. Hvete, derimot, benyttes i hovedsak som mat til mennesker, og står dermed i en særstilling.

Ifølge US Department of Agriculture (USDA) står USA, Canada, Argentina, EU, Australia og land som tilhørte Sovjetunionen for rundt 90 % av verdens hveteeksport. Eksportørene er altså i hovedsak relativt velstående land. Hvis vi ser på hvem som importerer hvete, så domineres listen av relativt fattige land i Afrika, Midtøsten og Asia.

Topp 6 er:

- Egypt

- Indonesia

- Tyrkia

- Kina

- Algerie

- Bangladesh

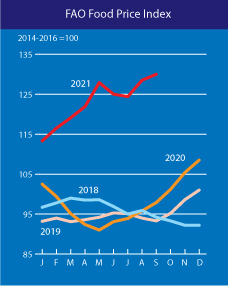

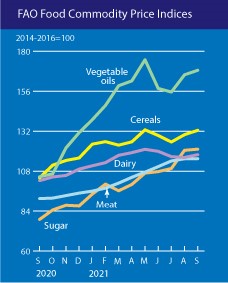

Mat utgjør størstedelen av levekostnadene til innbyggerne i fattige land. Den siste tiden er det ikke bare hveteprisen som steget kraftig. Også en rekke andre matvarer har blitt vesentlig dyrere, blant annet som følge av stigende energi- og gjødselpriser:

I fattige land fører stigende matpriser fort til misnøye med myndighetene, og dette kan igjen utvikle seg til sosial uro. Hvete er dermed mye mer enn en råvare. Det er også politikk, og myndighetene i fattige land involverer seg dermed ofte i import (eventuelt eksport) av råvaren.

Russland skyter seg selv i foten

Russland er i dag blant verdens største hveteeksportører, og USDA estimerer at eksporten for 2021-22-sesongen vil ligge på 35 millioner tonn. Dette er en betydelig del av den globale produksjonen som USDA for samme sesong estimerer til 776 millioner tonn.

Sovjetunionen var lenge verdens største importør av hvete, men da kommunismen falt fikk bøndene frihet til å investere i maskiner, lager og teknologi. Og ikke minst: De fikk tilgang til det internasjonale markedet. Det hele ble en suksesshistorie, noe det ikke er alt for mange av i russisk næringsliv.

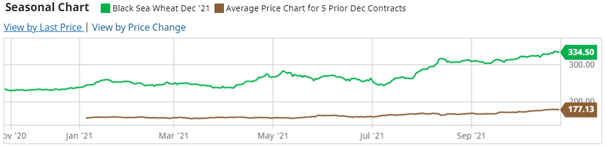

Russland har en lenge operert med midlertidige eksportavgifter. I sommer innførte de imidlertid et permanent regime hvor hele 70 % av salgsinntekter over 200 dollar per tonn tilfaller staten. Det siste året har prisen på hvete med levering i Svartehavet ligget langt over dette, så russiske myndigheter har begynt å forsyne seg grådig av bøndenes overskudd:

|

Russiske myndigheters motivasjon er todelt. For det første er lave matpriser en relativt enkel måte å blidgjøre landets innbyggere på. I tillegg gir det store summer i statskassen. Financial Times estimerer at skattene for 2021-22-sesongen vil utgjøre hele 4 milliarder dollar.

Jeg er ikke overrasket over at myndighetene lar seg friste av økte eksportskatter, men dessverre blir innføringen av disse som å tisse i buksen for å holde varmen.

Problemet er nemlig at de russiske bøndene allerede er presset av svært høye gjødselpriser. Når skattenivået nå økes så mye, så er det naturlig å se for seg kraftige investeringskutt. En av de letteste investeringene å kutte er bruk av gjødsel, som jo er rekorddyrt grunnet de høye energiprisene. Og når man reduserer bruken av gjødsel, så skader dette veksten. Konsekvensene av eksportskatten blir altså vesentlig mindre avlinger, noe som kommer til å merkes raskt.

Det har tatt flere tiår å bygge opp den russiske kornindustrien, men det vil kun ta få år å rasere den. Landet skyter seg selv i foten.

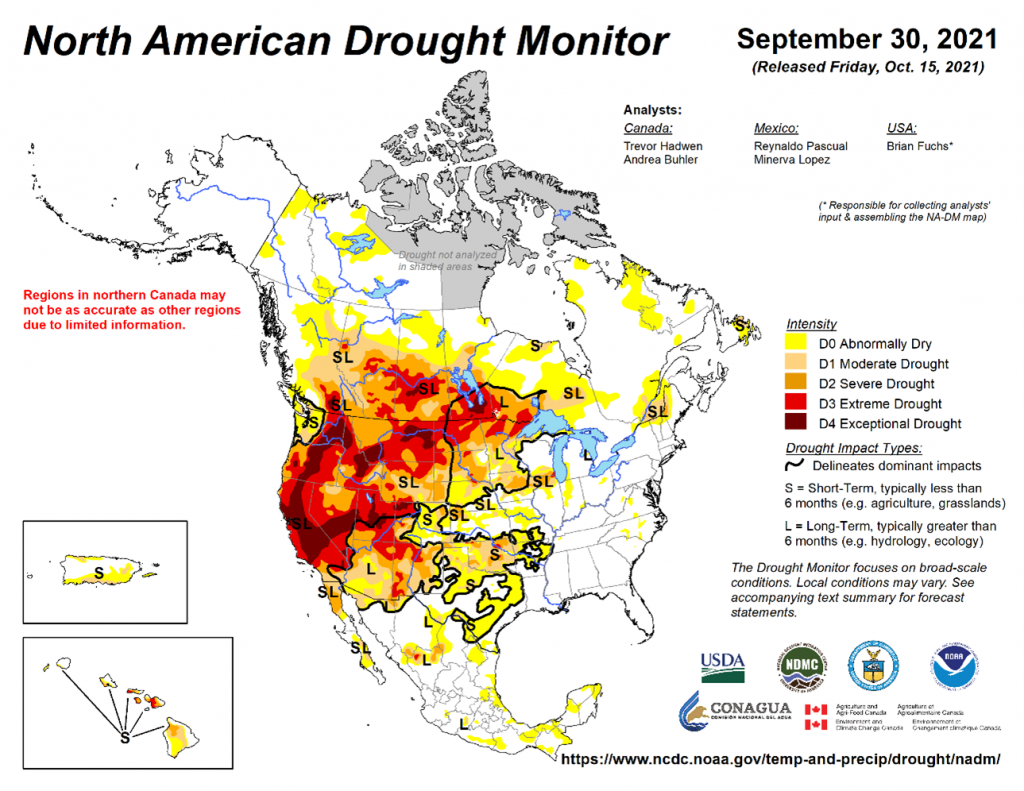

Ekstrem tørke flere steder

Store deler av Canada og USA opplevde ekstrem tørke i år. Dette reduserte avlingene betydelig, og det gikk spesielt ut over hard red spring-hveten som vokser i Northern Plains (Montana, Minnesota samt Nord- og Sør-Dakota). Hveten plantes tidlig på våren og høstes utover sensommeren og høsten:

Konsekvensene av tørken har vært store. I USDAs siste World Agricultural Supply and Demand Estimates (WASDE) ble Canadas produksjon for 2021-22-sesongen nedjustert fra 23 millioner tonn til 21 millioner tonn. USAs produksjon ble kuttet fra 46,2 millioner tonn til 44,8 millioner tonn. Sammenlignet med de to foregående sesongene er tallene begredelige, spesielt for Canada som produserte hele 35,2 millioner tonn i 2020-21 og 32,7 millioner tonn sesongen før.

Også Iran opplevde ekstrem tørke, og landets estimerte produksjon ble nesten halvert fra de to foregående sesongene (fra 14-15 millioner tonn til litt over 7 millioner tonn). Iran er et stort land, så dette merkes på verdensmarkedet.

Hamstring

De fattige importlandene følger hvetemarkedet tett. De vet godt at markedet vil være stramt med mindre Russland skulle reversere eksportavgiftene. For mange blir det da fristende å hamstre. Problemet er bare at dette presser prisene enda høyere.

Enn så lenge sitter importørene stille i båten og håper på det beste. Verdens største importør, Egypt, var blant annet ute og sa at det ikke er aktuelt å importere på dagens priser. Spørsmålet er hvor lenge de tør å IKKE hamstre. Det blir fort en dominoeffekt når én aktør begynner å kjøpe.

For de som synes spillteori er spennende, så er dette en klassisk «prisoners dilemma»-situasjon, og som vi vet ender det sjelden bra.

|

Handle hvete?

Hvete er en spennende råvare å handle. Det er ikke alt for krevende å sette seg inn i de fundamentale forholdene, og verdens fremste autoritet på hvete og andre «myke råvarer» er USDA. Rapportene deres er selvsagt gratis, og et godt sted å starte er her.

Det er viktig å understreke at rapportene til USDA er prisdrivende, og spesielt WASDE-rapportene er viktige.

Som jeg har vært inne på er det også viktig å følge med på været. Spesielt ekstremvær har stor innflytelse, og voldsomt vær er noe vi får stadig mer av. En annen viktig prisdriver er myndighetene. Det kan være seg eksportavgifter, hamstring etc. Russland, som jeg var inne på er et godt eksempel. Også Argentina har betydelige eksportskatter.

På litt sikt tror jeg sjansen er stor for videre prisoppgang i hvete. Sannsynligvis skal det en trigger til for at prisen bryter gjennom 770 dollar per bushel, så dette er et viktig nivå å følge med på. Én potensiell trigger er at USDA kutter produksjons- og eksportestimatene for Russland i en av de neste WASDE-rapportene. Neste rapporter er 9. november og 9. desember. Wheat Outlook, som kommer 12. november, vil også være interessant, men det vil neppe stå noe der som ikke er med i WASDEs novemberrapport.

Det kan også være verd å abonnere på nyhetstjenester, spesielt hvis man skal følge flere myke råvarer. Jeg har i perioder abonnert på «The Van Trump Report» som er rimelig og følger amerikanske forhold svært tett (det kan være nyttig, for det er jo typisk amerikanske råvarer man handler).

En forholdsvis enkel måte å handle hvete på er gjennom såkalte futures-kontrakter. Hos Markets.com kan du spekulere i hveteprisen, men også en lang rekke andre råvarer.