Prisen på europeisk gass befinner seg nå i all-time high. Flere forhold har bidratt til oppturen, og nylig løftet Gazprom prisen videre da selskapet ikke booket mer rørkapasitet til EU via Ukraina. Dermed er grunnlaget trolig lagt for en perfekt storm i Europas gassmarked.

Gazproms motivasjon er i stor grad politisk og henger sammen med Russlands ønske om å få EUs støtte til ferdigstillelse av rørforbindelsen Nord Stream 2. Høye gasspriser øker kostnadene for EUs industri, men samtidig drar flere energiselskaper nytte av turbulensen.

Dette kommer trolig også til å spille inn på norske selskaper, og nederst i artikkelen forklarer jeg hvorfor to av Norges største selskaper inntar én plass hver på vinner- og taperlisten.

|

All time high

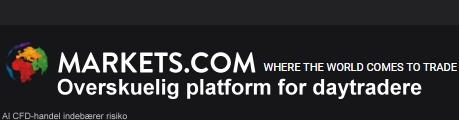

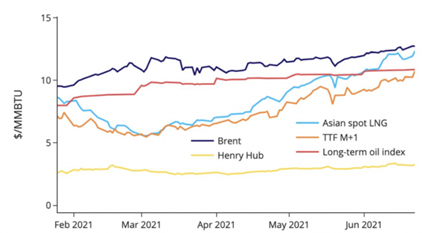

Prisen på europeisk gass nådde nylig all-time high:

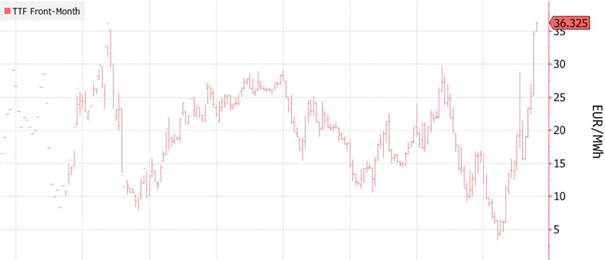

Grafen over viser nederlandsk gass (TTF) med leveranse neste måned, og oppturen fra bunnen i fjor er mildt sagt oppsiktsvekkende. Hvis vi tar for oss gass med leveranse i 2022, så er oppgangen også formidabel, men det er først det siste halvåret ting har begynt å røre på seg:

EUs klimakamp som bakgrunnsteppe

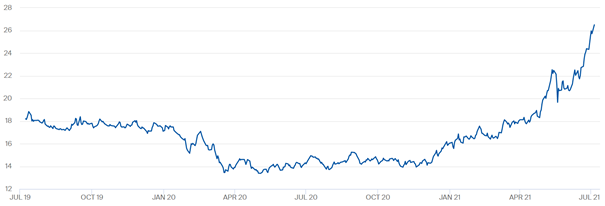

Det siste året har vi sett et rally i prisen på EUs CO2-utslippskvoter. Prisoppgangen er drevet av et EU som øker sine klimaambisjoner, og den (relativt) nye og ambisiøse målsetningen om 55 % reduksjon i utslipp innen 2030. EUs strategi er å gradvis redusere tilgjengelige kvoter, for å la dette presse opp kostnaden tilknyttet utslipp. Dermed tvinges industrien til blir grønnere.

EU-kommisjonen skal den 14. juli i år presentere sin «Fit for 55»-plan, som er en del av European Green Deal. Her blir kvotehandelssystemet revidert og utvidet. Samtidig har flere finansielle aktører begynt å ta posisjoner i CO2-kvoter, og det er nærliggende å tro at også dette har bidratt til å løfte prisen:

| Bli en bedre trader med vårt nye e-kursKlikk her |

Så, hva har dette med gass å gjøre? Jo, mye av etterspørselen etter gass kommer fra gasskraftverk som slipper ut store mengder CO2. Men samtidig er utslippene fra gasskraftverk kun halvparten av utslippene fra kullkraftverk. Dermed får gasskraftverk en betydelig fordel sammenlignet med kullkraftverk når CO2-prisen stiger. Altså stiger etterspørselen etter gass, mens etterspørselen etter kull reduseres.

Konsekvensen av dette ser vi blant annet i Tyskland hvor strømproduksjonen fra gasskraftverk nesten tredoblet seg fra 2018 til 2020. Samtidig ble strømproduksjonen fra kullkraftverk halvert, i følge ICIS.

Det er imidlertid viktig å huske at gass – til en viss grad – er et internasjonalt marked. EU importerer betydelige mengder LNG (nedkjølt og flytende naturgass), og her må EU konkurrere med betalingsvillige kjøpere i Asia. Det siste halvåret har markedet for LNG i Asia tatt av, godt hjulpet av økt økonomisk aktivitet som følge av at økonomiene åpner opp.

Lave gasslagre gir hodepine

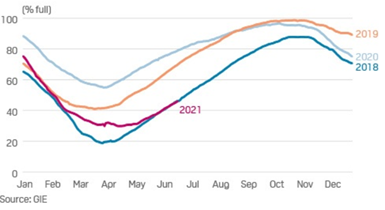

I motsetning til strøm kan gass lagres. Lagerbyggingen skjer i løpet av våren og sommeren når etterspørselen er moderat, og så «spiser» man av lagrene i løpet av høsten og vinteren. EUs lagerkapasitet er betydelig og utgjør rundt 20 % av det årlige forbruket.

Som mange sikkert husker var årets vinter både kald og lang, og dermed brukte man mer av gasslagrene enn normalt. Samtidig var strømproduksjonen fra vind- og solparker lavere enn normalt, og i eksempelvis Tyskland var produksjonen i første halvår i år 87 TWh sammenlignet med 102 TWh i første halvår i 2020. Og når det produseres lite fornybar energi, så bruker man mer gass (og kull).

En annen grunn til at gasslagrene er lave er, som jeg har vært inne på, at kjøperne i Asia betaler mer for LNG. Dermed sendes det lite LNG til Europa, og import av LNG vil altså ikke kunne bidra så mye til lagerbygging av gass.

Spørsmålet blir dermed: Hvordan kan EU bygge opp gasslagrene? Norge har ikke mer gass å selge, og på toppen av det hele har vi et etterslep av vedlikehold (forårsaket av Covid-19-pandemien). Dermed må EU se til Russland.

Gazprom og Russland

EU importerer rundt 35-40 % av gassen sin fra Russland. Dette gir Russland store valutainntekter og en verdifull politisk brekkstang. Mye av gassen som sendes må imidlertid gjennom naboland før den er fremme:

Når Russland transporterer gass gjennom naboland, så innebærer dette betydelige transittkostnader. Spesielt transporten via Ukraina har vært problematisk, og gjentatte ganger har transporten blitt stoppet grunnet uenigheter. Mitt inntrykk er at det ofte er ukrainske aktører som er litt for «smarte», skjønt det er vanskelig å følge skittkastingen fra sidelinjen.

Politisk har forholdet mellom Russland og Ukraina blitt særdeles dårlig etter Russlands annektering av Krim-halvøyen. Dermed har Russland enda en grunn til å unngå å sende gass via Ukraina – man sender ikke store sjekker til en fiende.

| Meld deg inn i vår Facebook-gruppe – Norske daytradere.Klikk her |

For å unngå høye transittkostnader (ikke minst i Ukraina), og for å kunne få mer kontroll over leveransen til nøkkelmarkedet, Tyskland, ble dermed Nord Stream 2 satt i gang (se kartet over). Gassen sendes fra Russland gjennom Østersjøen og direkte til Tyskland, og politisk sett er dette et tysk-russisk prosjekt. Flere europeiske energiselskaper (Shell, Engie, Windershall DEA, Uniper og OMV) er medinvestorer i prosjektet som opereres av Gazprom.

Men selv om Tyskland støtter dette prosjektet, så er flere andre EU-land kjølige. Hovedargumentet er at EU gjør seg enda mer sårbare ovenfor Russland. Samtidig skal vi ikke glemme at flere land som Polen og Slovakia, som begge har vært kritiske til Nord Stream 2, risikerer å tape betydelige transittinntekter når Nord Stream 2 settes i drift. Alle har sin egen agenda.

Geopolitisk spill

Kort fortalt har Tyskland kjørt et sololøp, og dermed har heller ikke prosjektet en spesielt sterk forankring i EU. Dette har skapt problemer ettersom USA er sterkt imot prosjektet, og til og med har innført sanksjoner mot det. USAs begrunnelse for sanksjoner er at prosjektet gjør EU for avhengig av Russland.

Det er dermed ikke uventet at Nord Stream 2 er et par-tre år forsinket, men alt tyder på at det kommer i drift i år eller senest neste år. Det er lite som står igjen, og mye er tilknyttet teknisk godkjenning etc.

Som nevnt innledningsvis kom siste ukes oppgang i gassprisen som følge av at Gazprom IKKE booket mer overføringskapasitet gjennom Ukraina kommende måned. Gazprom har allerede kapasitet i form av langsiktige avtaler, men nå som vi nærmer oss leveransemåneden blir ytterligere kapasitet gjort tilgjengelig. Og Gazprom velger altså helt bevisst å ikke booke noe av dette, til tross for skyhøye gasspriser i EU. Ingen tror dette er tilfeldig, og Gazprom/Russland oppnår to viktige ting med dette:

- Det utøver markedsmakt og sørger for at gassmarkedet forblir stramt

- Det gir et signal til EU om å støtte Nord Stream 2 slik at prosjektet kan ferdigstilles og komme i drift

Oversikt over Russlands eksport til EU:

Vinnere og tapere – hvordan agere som investor?

Mye tyder på at det Europeiske gassmarkedet vil forbli stramt ganske lenge. Det kan ennå ta en god stund før Nord Stream 2 er i drift, og jeg har ingen tro på at Gazprom reduserer presset før vi har kommet dit. I mellomtiden skal man være forsiktig med å investere i energikrevende industriselskaper med mye virksomhet i EU. Det betyr at det kanskje ikke er nå selskaper som Yara, BASF etc. bør få plass i porteføljen.

| Vi anbefaler nettmegleren Markets.comKlikk her |

En opplagt vinner av det storpolitiske spillet er imidlertid Equinor (og AS Norge). Nesten all Equinors gass selges til EU, og dagens gasspris for 2022 ligger 60% over den prisen selskapet realiserte i 2019 (jeg tar utgangspunkt i 2019 da dette er det nærmeste vi har et normalår). Grovt regnet får jeg dette til å gi en økning i driftsresultatet på 3-4 milliarder dollar sammenlignet med 2019. Det er penger – selv for Equinor.

Stigende gass-, kull- og kvotepriser har presset strømprisene i Europa kraftig opp. Man skulle tro at dette skaper gode tider for europeiske kraftselskaper. Problemet er imidlertid at kraftselskapene prissikrer seg, og dermed drar de ikke full nytte av oppturen. Skal man investere i et europeisk kraftselskap vil jeg imidlertid anbefale RWE, som også har en solid fornybarportefølje.

Hos nettmegleren Markets kan du handle alle de ovenfornevnte selskapene – både som alminnelige aksjer og som aksje-CFD-er. Du kan også spekulere i utviklingen i naturgass (Henry Hub).