For noen år siden satte vi oss et mål om å utvikle en algoritme som kunne finne frem til aksjer som presterer bedre enn det generelle aksjemarkedet. Etter massevis av testing kan vi nå presentere algoritmen. Og resultatene vi har sett er imponerende.

Vi har gitt algoritmen navnet «Alpha-indikatoren». Strategien bak baserer seg på selskapers regnskaper og markedets reaksjon på disse. Her viser nemlig våre analyser at det historisk sett har lønnet seg å kjøpe aksjer etter denne strategien. Og den etterfølgende testingen vår – hvor vi har kjøpt aktuelle aksjene – har bekreftet dette.

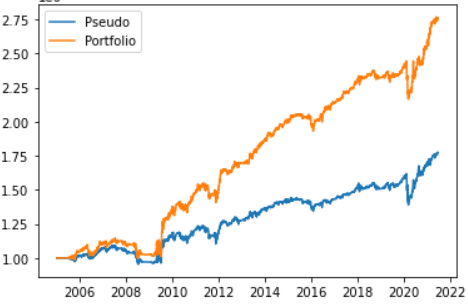

Algoritmen utløser et kjøpssignal dersom et selskap presenterer et positivt regnskap og markedet deretter reagerer positivt på dette ved markante stigninger i aksjekursen. I testene våre har vi fokusert på de siste 15 årene i den amerikanske S&P 500-indeksen, og resultatene ser ut som følger:

I denne testen kjøpte vi aksjer hver gang Alpha-indikatoren utløste kjøpssignaler. Du kan se resultatet av handlene illustrert ved den oransje grafen. Som benchmark kjøpte vi S&P 500-indeksen i tilsvarende mengder – og på samme tidspunkt – som aksjekjøpene.

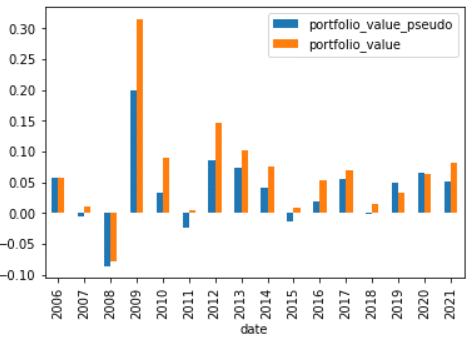

Resultatene levner ingen tvil: Indikatoren overprestere og leverte en betydelig meravkastning i nesten alle år og alle perioder. Grafen viser samtidig at indikatoren ikke er immun mot generelle nedturer på aksjemarkedet (f.eks. finanskrisen i 2008 og korona-krakket i 2020) men i 14 av 16 år ville du prestert ved utelukkende å handle etter Alpha-indikatorens signaler enn ved å investere i den generelle indeksen.

Diagrammet nedenfor viser resultatene for hvert år:

Alpha-indikatoren i praksis

Algoritmen tar utgangspunkt i en ineffektivitet i markedet som oppstår etter at et firma avlegger regnskap. Når regnskapet blir gjort kjent for offentligheten, så burde informasjonen raskt absorberes av markedet. Prisene burde deretter tilpasse seg en effektiv markedspris.

I praksis er det imidlertid noe annet som skjer. For når selskaper viser til meget positive resultater, så har aksjene en tendens til å stige ytterligere i ukene og månedene etter regnskapet. På samme måte kan selskaper med voldsomt negative tall oppleve at aksjekursen faller ytterligere i den etterfølgende perioden.

Fenomenet ble allerede beskrevet av Ray J. Ball og P. Brown tilbake i 1968. Siden har det blitt dokumentert i hundrevis av akademiske studier.

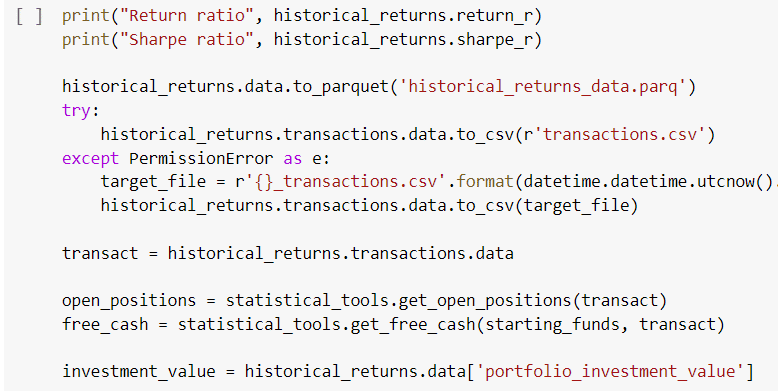

Hos daytrader.no har vi, sammen med vår søsterside i Danmark (invested.dk), testet og gjennomgang av hypotesen. Deretter har vi funnet frem til algoritmens nøyaktige kriterier ved hjelp av maskinlæring. Og i dag sitter vi altså med et effektivt verktøy når vi handler aksjer og kanskje best av alt: Vi har lyst og mulighet til å dele dette med brukerne våre.

Abonner på Alpha-indikatoren

Gjennom daytrader.no kan du nå abonnere på en tjeneste som også forteller deg hvilke aksjer vi kjøper og på hvilke tidspunkter vi kjøper dem.

Abonnementet koster kun 89 kroner per måned (899,- for tolv måneder hvis du tegner et årsabonnement).

Du kan kjøpe abonnement på Alpha-indikatoren her.

daytrader.no har brukt maskinlæring til å fininnstille verdiene på de ulike parametrene som har betydning for hvordan du handler ved hjelp av strategien, blant annet:

• Hvor mye aksjekursen må stige for at alpha-indikatoren gir kjøpssignal.

• Hvor lang tid – målt i antall dager – etter fremleggelsen av regnskapstallene det skal gå før du kjøper aksjen. Testene våre viser at du ikke bør kjøpe aksjen med det samme, men vente noen dager til markedet har absorbert nyheten.

• Om det kun gir mening å handle strategien i et oppadgående marked, målt ved at prisen ligger over et bestemt glidende gjennomsnitt.

• Å analysere om det gir mening å shorte aksjer som har lagt frem dårlige regnskap og deretter falt i kurs.

Testene våre viser at det hovedsakelig gir mening å kjøpe de gode aksjene og unngå å shorte de dårlige. De viser også at det kun gir mening å handle strategien i et marked som trender oppover.

Hva med avkastningen?

Grafene lenger oppe viser at du i gjennomsnitt kan forvente å slå markedet. Bemerk imidlertid at det kan være stor spredning i utfallene til enkeltaksjene. Det betyr at det er risiko for at du kan oppnå en dårligere avkastning enn markedet eller tape penger.

Over tid, og ved å kjøpe flere av aksjene som fremheves, øker imidlertid sannsynligheten for å slå markedet. Jo flere aksjer, jo bedre spredning. Og det vil i lengden gi de beste resultatene.

Dersom du kun kjøper én eller noen få av aksjene som indikatoren anbefaler, vil du oppleve mer tilfeldige resultater.

Vær også oppmerksom på at i et generelt fallende aksjemarked vil også Alpha-indikatorens aksjer falle. Dette skyldes korrelasjonene på aksjemarkedet. I et sterkt fallende marked vil 95 % av aksjene oppleve kursfall. Dette kan (heller) ikke Alpha-indikatoren gi noen garanti mot. Til gjengjeld kan du oppnå betydelig meravkastning i oppadgående markeder.

En annen god måte å spre risiko på er ved å kjøpe aksjene over en lengre periode. I stedet for å kjøpe 15 aksjer i løpet av samme uke, kan du spre de samme antall kjøpene over noen måneder. Slik er du bedre stillet hvis (når) vi går inn i en dårlig periode på aksjemarkedet.

Med daytrader.no sin Alpha-indikator får du hjelp til å finne de gode aksjene. Og for å gjøre det enklere for alle å handle aksjene, lanserer vi en e-posttjeneste som sender ut et utvalg av aksjene som indikatoren fremhever.

Ifølge testene våre bør du beholde aksjene i ca. fire måneder etter kjøpsanbefalingen for å oppnå best reultater.