Når du kjøper aksjer i et børsnotert selskap, kjøper du en fysisk andel i det aktuelle selskapet. De fleste daytradere handler ikke fysiske aksjer, men foretrekker såkalte CFD-kontrakter eller futures.

CFD står for Contract for Difference, et begrep som best kan oversettes til differensekontrakt. Når du kjøper en bestemt aksje via en CFD, inngår du en avtale med motpart (som regel handelsplattformen som du benytter) om at kontrakten følger kursutviklingen til det underliggende aktivaet i et bestemt tidsrom. Når CFD-posisjonen lukkes, avregnes kursdifferansen mellom kontraktens åpnings- og lukketidspunkt.

Slike CFD-kontrakter er svært vanlige innenfor aktiv trading og kan avspeile stort sett alle aktiva. Du kan derfor handle både aksjer, indekser, råvarer, valuta, m.m. som CFD-er.

Dette kan høres komplisert ut, men så snart du lærer hvordan CFD-handel foregår er konseptet enkelt å forstå. Det er imidlertid flere aspekter med CFD-handel som krever at du setter deg inn i metoden. Derfor anbefaler vi at du ikke begir deg i kast med investeringsformen uten å vite hvordan CFD-er fungerer. I denne artikkelen lærer du mer om hvordan CFD-kontrakter og -handel foregår.

Videoen nedenfor gir en lett forståelig introduksjon til CFD-begrepet og hvorfor CFD-handel bør inkluderes i en investeringsstrategi.

| Vi anbefaler nettmegleren Markets.comKlikk her |

CFD og gearing

CFD-er er finansielle instrumenter som kan handles med gearing (eller “giring”). Det betyr at kunden låner penger av handelsplattformen til å spekulere i kursbevegelser. Gearing er hovedårsaken til at du bør sette deg grundig inn i CFD-produkter før du investerer. Når du handler med gearing oppnår du en relativt stor eksponering sammenlignet med beløpet du investerer. Dette gir mulighet for å mangedoble avkastningen, men risikoen øker tilsvarende. Med gearing vil du oppleve at positiv/negativ avkastning oppstår raskere enn ved tradisjonelle investeringsformer.

I realiteten vil en CFD-posisjon kunne medføre at du taper mer penger enn du har innestående, men med de nye ESMA-reglene tilbyr de fleste seriøse handelsplattformer såkalt negativ saldobeskyttelse. Dette betyr at du aldri kan tape mer enn du har innestående hos din nettmegleren.

Det er også fordeler med gearing. Først og fremst lar gearingen deg spre kapital og allokere midler i flere aktiva. Avhengig av hvilken gearing handelsplattformen og aktivaet du trader tillater, slipper du å legge ut for hele eksponeringen. I stedet for kan du nøyes med å betale en mindre del. Det er viktig at du er oppmerksom på hvilket gearingnivå du handler med og hvilke marginkrav som stilles. Vi ser på marginbegrepet lenger ned i denne artikkelen.

Hvis du ønsker å handle en aksje-CFD og tilbys en gearing på 1:5, betyr dette at du oppnår en eksponering som er fem ganger større enn innsatsen. Du kan med andre ord inngå en CFD-kontrakt til en verdi av 1000 kroner, men likevel være eksponert for 5 000 kroner mot det aktuelle verdipapiret. Gearingnivået varierer og er avhengig av faktorer som hvilke aktiva du handler og hvor erfaren handelsplattformen anser deg for å være. Hos nttmegleren Markets kan nybegynnere handle aksjer med et gearingnivå på 1:5.

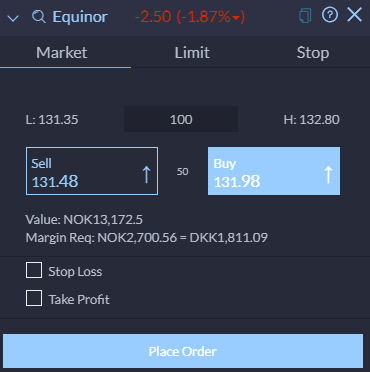

La oss si du har lyst til å kjøpe 100 aksjer i Equinor

Som du kan se av skjermdumpen (hentet fra webplattformen til Markets) ovenfor, har 100 Equinor-akjser en reell verdi på 13 172,50 kroner. Siden du handler en aksje-CFD med gearing (1:5), er innsatsen du behøver å stille til rådighet (marginen) tilsvarende lavere. Dette betyr at du, hvis Equinor stiger mens du holder posisjonen, oppnår en avkastning som om du eide 100 aksjer. Tilsvarende vil også et eventuelt tap bli større hvis kursen på Equinor faller.

| Vi anbefaler nettmegleren Markets.comKlikk her |

Selve handelsprosessen foregår på samme måte som når du kjøper og selger fysiske aksjer på børs. Du behøver kun å trykke på kjøp (“Buy”) eller selg (“Sell”) og velge ønsket investeringsbeløp. Alt “papirarbeidet” tar handelsplattformen seg av. For dette oppkrever de et mindre gebyr som kommer til uttrykk gjennom et spread; forskjellen mellom kjøps- og salgspris. Enkelte nettmeglere oppkrever også kurtasje. Det er også viktig å være klar over at det koster penger å beholde en CFD-posisjon over natten. Denne utgiften betales som en renteutgift og skyldes at du, siden du handler med gearing, låner penger av handelplattformen.

I tabellen til venstre kan du se en oversikt over de mest populære aktivaene på et gitt tidspunkt hos handelsplattformen Markets.

Som du kan topper CFD-kontrakter i en lang rekke valutakryss favorittlisten. Først som nummer åtte finner vi en indeks. I dette tilfellet dreier det seg om “DE 30”, som er DAX-indeksen i Frankfurt.

I bunn av bildet kan vi også se den mest populære aksjen å spekulere i, nemlig Alphabet/Google.

Sats på kursfall

I CFD-enes natur ligger også en av investeringsproduktets største styrker: Muligheten til å shorte det underliggende aktivaet. Å shorte betyr at du spekulerer i kursfall på bestemte aksjer, indekser, råvarer e.l..

Selve prinsippet med å shorte skiller seg ikke fra det å kjøpe aksjer. Med shorting tjener du i stedet penger hvis kursen på den bestemte aksjen eller aktivumet faller.

Det er også mulig å shorte aksjer på det alminnelige markedet. Det foregår ved at du låner aksjer av en motpart for å selge dem videre i markedet. Deretter håper du at aksjeverdien faller slik at du kan kjøpe aksjene tilbake til en lavere pris når du igjen skal levere dem til motpart. Hvis du derimot opplever at motparten krever aksjene tilbake tidligere, eller at aksjekursen stiger, kan du bli tvunget til å kjøpe aksjene tilbake til en høyere pris – en såkalt “shortskvis”. Dette er for øvrig et drømmescenario for investorer som sitter med long-posisjoner i selskap hvor en relativt stor andel av aksjene er lånt ut til shortere.

Når du shorter et aktivum som CFD, taper du også penger hvis kursene stiger. Men siden differansekontraktene betyr at du ikke eier de fysiske aksjene, vil det være lettere å komme seg ut av CFD-posisjonene.

Stop loss og take profit

Når du handler CFD-kontrakter bør du alltid huske å gjøre som daytradere: Benytte deg av stop loss og take profit.

I Equinor-eksempelet ovenfor kan du se at Markets opererer med begge funksjonene. Vi anbefaler at du setter stop loss- og take profit-ordre før du åpner en posisjon.

Stop loss reduserer risikoen for store tap betraktelig. Her kan du selv bestemme når handelsplattformen automatisk skal lukke posisjonen din hvis kursen skulle falle. Hvor din stop loss-grense går er individuelt, noen velger å lukke posisjoner hvis de taper 5 %. Andre, mer risikovillige tradere, unngår de mest forsiktige stop loss-ordrene for ikke å bli offer for mindre kursbevegelser intradag.

Da koronakrisen for alvor gjorde sitt inntog på finansmarkedene i mars 2020 så vi enorme, plutselige kursfall. Aksjemarkedene kunne i løpet av natten bevege seg mange prosent. Ved flere anledninger var det investorer som opplevde at stop loss-ordrene ikke trådde i kraft, fordi åpningskursene lå langt under kursene ved børsens stengetid dagen før. Dette er også en av årsaken til at profesjonelle daytradere sjeldent beholder sine posisjoner over natten.

Take profit er det motsatte av stop loss. Når du aktiverer denne funksjonen vil handelsplattformen automatisk lukke posisjonen din når/hvis kursen stiger til ditt forhåndsbestemte take profit-nivå. Funksjonen er ikke like kritisk som stop loss, men benyttes likevel av daytradere og institusjonelle investorer – særlig i volatile marked. Med take profit er du sikret gevinst hvis posisjonen når et nivå hvor du er fornøyd med avkastningen.

| Vi anbefaler nettmegleren Markets.comKlikk her |

Marginer og CFD-trading

Som vi nevnte lenger oppe i artikkelen, er margin-begrepet essensielt når du handler CFD-er. Selve marginen og marginkravet oppstår som en følge av at CFD-er handles med gearing, og at du derfor ikke investerer det fulle beløpet som eksponeringen tilsvarer.

Når du handler med CFD-er kan du støte på margin-begrepet i to varianter. Det ene er innskuddsmarginen, som er det beløpet som handelsplattformen oppkrever for å åpne den ønskede posisjonen din. Dernest vil du mange steder også støte på uttrykket vedlikeholdsmargin. Dette er et beløp som handelsplattformen kan kreve at du innbetaler for å at de skal holde posisjonen din åpen, hvis handelen er i ferd med å tape mer enn innskuddsmargin og ytterligere innestående på konto.

En beskjed om å sette inn penger til vedlikeholdsmarginen blir ofte gitt gjennom et såkalt “margin call”. Grensene for når meglere sender slike margin calls varierer, men de er alle et varsel om at posisjonen din kan bli lukket, og dertilhørende tap bli realisert, hvis du ikke setter inn ytterligere midler på handelskontoen din.

| Vi anbefaler nettmegleren Markets.comKlikk her |

Bruk CFD-er til å beskytte investeringsporteføljen

Mange tradere handler med CFD-er som et ledd i å beskytte porteføljen sin, altså som en form for hedging.

Dersom du har en større andel aksjer i Equinor (for å holde oss til det samme eksempelet) i den samlede investeringsporteføljen din, men forutser et midlertidig kursfall i aksjen på grunn av en dårlig kvartalsrapport eller lignende, kan du beskytte/”hedge” denne investeringen ved å gå short i Equinor gjennom en CFD-handel.

Dersom du får rett i dine antagelser, og Equinor faller etter fremleggelsen av det seneste regnskapet, vil gevinsten fra CFD-handelen utligne for tapet på porteføljens fysiske beholdning av Equinor-aksjer.

Risiko: CFD-handel er ikke for alle

Som vi har vært inne på ovenfor er det alltid en risko forbundet med å investere penger på de finansielle markedene, og handel med CFD-er er intet unntak. Risikoen med CFD-handel er større enn ved alminnelig aksjehandel da du har mulighet for å handle med gearing.

Har du handlet et verdipapir via CFD med et gearing-nivå på 1:20 vil du, hvis kursen stiger 5 %, oppleve en avkastning på 5 % x 20 = 100 %.

Skulle kursen gå i motsatt retning vil du ha tapt like mye, like hurtig.

På grunn av den økte risikoen forbundet med handel med CFD-kontrakter er ikke nødvendigvis CFD-er noe for alle typer tradere. Du skal gjerne kunne sette et flueben ved flere av punktene nedenfor:

- Du handler med en kortsiktig investeringsstrategi.

- Du ønsker å geare investeringene dine.

- Du ønsker å shorte aksjer, indekser, valuta eller andre aktiva.

- Sikre porteføljen og andre investeringer mot tap gjennom såkalt hedging.

- Har lyst til å få adgang til et stort investeringsunivers.

- Aksepterer en forhøyet risikoprofil.

Sist, men ikke minst, er det viktig at du har satt deg grundig inn i hvordan CFD-kontrakter og -handel fungerer, og at du har kunnskap om hva som påvirker utviklingen til CFD-kontrakter.

CFD-er er komplekse investeringsinstrumenter som, på grunn av mulighet for gearing, er forbundet med en høy risiko for å tape penger. 73 % av private kontoer taper penger når de er involvert i CFD-handel med denne utbyderen. Sørg for at du har nok kunnskap om hvordan CFD-handel fungerer, risikonivået og om du har råd til å tape penger før du investerer.